读懂财报之财报中的“递延所得税资产”和“递延所得税负债”

“递延所得税资产”和“递延所得税负债”是财务报表中的两个会计科目,分别在资产和负债栏下列示,并根据其时间长短分为长期/短期递延所得税资产和长期/短期递延所得税负债。

两者的产生都是企业会计准则accounting rules 和税法差异tax rules 的集中体现!

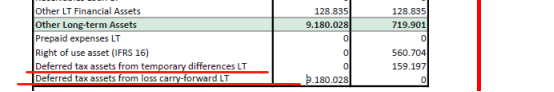

递延所得税资产一般译为“deferred tax assets”,其英文释义如下:Items on a company's balance sheet that may be used to reduce taxable income in the future are called deferred tax assets. The situation can happen when a business overpaid taxes or paid taxes in advance on its balance sheet. These taxes are eventually returned to the business in the form of tax relief. Therefore, overpayment is considered an asset to the company. A deferred tax asset is the opposite of a deferred tax liability, which can increase the amount of income tax owed by a company. (From Investopedia)它是指对于可抵扣暂时性差异,以未来期间很可能取得用来抵扣可抵扣暂时性差异的应纳税所得额为限确认的一项资产。而对于所有应纳税暂时性差异均应确认为一项递延所得税负债,但某些特殊情况除外。除了可抵扣暂时性差异之外,根据税法规定,可用未来年度税前利润弥补的亏损产生的所得税资产,也在本科目核算。如,某公司财务报表中关于长期递延所得税资产就有源于暂时性差异的长期递延所得税资产(deferred tax assets from temporary differences LT)、源于亏损结转的递延所得税资产(Deferred tax assets from loss carry-forward LT)这两种:

上面的解释看起来可能有点难懂,下面我来举个例子大家可能就明白了。比如说一家电脑生产公司根据以往的经验,预计在接下来的一年中,返厂进行质保的电脑可能占生产的总电脑数量的2%。若该公司一年的总收入为3,000,000美元,质保费用为60,000美元,那么该公司的实际应纳税收入(taxable income)应为2,940,000美元。然而,大多数的税务机关是不允许公司依据预计的质保费用扣减应纳税收入的,因此,公司的应纳税收入仍为3,000,000美元。

若该公司的适用税率为25%,则差额为15,000美元($60,000×30%);该等已向税务机关支付的税款即为公司的递延所得税资产。

递延所得税负债一般译为“deferred tax liabilities”,其英文释义如下“Deferred tax liability is a tax that is assessed or is due for the current period but has not yet been paid. The deferral comes from the difference in timing between when the tax is accrued and when the tax is paid.”。它指的是根据应税暂时性差异计算的未来期间应付所得税的金额。简单来说,它指的就是公司少付的税(underpaid),公司在未来是需要对这部分的税进行补缴的。这里的少付并不是表示公司未履行其全部的纳税义务,而是说这部分税支付的时间不同。

比如说,某公司年收入2000万,成本1500万,购入某项资产价值200万,按2年计提,每年100万,那么当年利润总额就是2000万-1500万-100万=400万,若按适用税率30%计算,根据会计核算,该公司的所得税应为400万×25%=100万。

但在税法上,如果税法规定,今年公司应计提的折旧为200万,那么当前利润总额就是2000万-1500万-200万=300万,若按适用税率30%计算,根据税务局核算,该公司的所得税应为300万×25%=75万。

我们可以看到,这两个数据其实相差了25万,这25万就属于税务局当年不收但要在下一年收取的税费,因此,这25万就属于递延所得税负债。

以下为相关示例:

Article19 An enterprise shall not discount any deferred income tax asset or deferred income tax liability.

第十九条 企业不应当对递延所得税资产和递延所得税负债进行折现。

If it is unlikely to obtain sufficient taxable income to offset against the benefit of the deferred income tax asset, the carrying amount of the deferred income tax assets shall be written down.

如果未来期间很可能无法获得足够的应纳税所得额用以抵扣递延所得税资产的利益,应当减记递延所得税资产的账面价值。